互金行业监管整顿进入下半场

央视晚会日前曝光了“714高炮”网贷、高额“砍头息”和逾期费用以及暴力催收方式等,互联网金融行业的乱象再次引起关注。

从2018年聚投诉平台重点行业整体投诉数据来看,含消费金融、P2P、小额贷款、助贷等互联网消费金融业的有效投诉量共计20.97万件,成为2018年第一大被投诉行业,但其投诉解决率仅39.7%,高投诉量与低解决率形成了鲜明对比。

其实,从“3·15”晚会之后,已有大量的互联网金融APP从应用商店下架了,该怎么监管?还有什么办法能解决互金行业乱象,降低其危害?

不同互金产品应区别对待

“现金贷的需求是刚需。本来,通过互联网金融是把地下的高利贷、民间借贷阳光化、规范化。如果是‘一刀切’的禁止,或简单的把互联网金融APP从应用商店下架,把本来可以规范化的业态、模式又打回原形,回到高利贷,回到地下去发展,情况也变得更复杂。”中国人民大学金融科技与互联网安全研究中心主任杨东教授在接受科技日报记者采访时说。

杨东说,虽然2017年底,互金整治办下发的“141号文件”禁止了现金贷。表面上看,监管不让做现金贷了,但实际上,原来的现金贷只不过是转换了形态,换了一个模式,更不好管了。

对于不同的互联网金融模式和产品,杨东认为应区分对待。“比如早些时候我提出不要搞那么多的P2P,P2P的中介平台有资金池,是‘类银行’性质。从贷款机构、出借方获得资金池,资金集合之后的风险需要监管,才能确保不被挪用。但是资金池不好监管,风险极大。P2P是不能大规模发展的,一定要严格控制,必须设计高门槛,分批量进行。可以鼓励大规模发展众筹金融,就是点对点的小额融资,这是真正解决普惠金融的问题。”

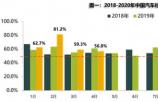

世界银行曾做预测,到了2025年,世界众筹行业规模将达到3000亿美元,其中的中国市场规模,有望占到六分之一。而据众筹家发布的数据,2018年上半年,我国共有48935个众筹项目,其中已成功40274个,占比82.3%;2018年上半年成功项目的实际融资额达137.11亿元,与2017年同期相比增长了24.46%。

科技监管手段正不断升级

杨东说,P2P等新金融业务模式,还没来得及去研究,没来得及去形成有效的监管办法,没有纳入到监管时就跑路了。“从根本上讲,问题暴露在于行业仍缺乏主动规范和监管。有关部门应重视监管前置、主动监管,问题的解决有待于更加全面理性、体系化的监管。”

以金融科技为代表的新金融业态,正引领全球迈向数字经济时代,科技驱动的金融创新所内含的技术风险、操作风险,甚至诱发系统性风险之可能,迫使监管者必须予以有力回应。杨东指出,“因此,必须在审慎监管、行为监管等传统金融监管维度之外增加科技维度,塑造双维监管体系,从而更好回应金融科技所内含的风险及其引发的监管挑战,有效应对金融科技的风险,保护金融消费者,维护金融稳定。”

互联网金融的科技监管手段也正在不断升级,大数据、人工智能等科技手段驱动风控系统不断迭代。央行金融科技委员会2019年第一次会议提出,将持续强化监管科技应用,提升风险态势感知和技防能力,增强金融监管的专业性、统一性和穿透性,坚决守住不发生系统性金融风险。

2018年,监管部门对虚拟货币、现金贷、校园贷等互联网金融机构的不法行为进行持续打击,对网贷行业等进行专项整治行动,对移动支付开展“断直连”和备付金集中交存工作,对互联网金融各领域进行了穿透性监管。

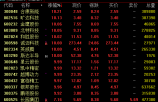

数据显示,网络借贷机构从5000家减少至1600家,国内173家虚拟货币交易平台已全部无风险退出。总体来说,互联网金融“野蛮生长”的势头得到了遏制。

不过,广州互联网金融协会会长方颂说,到目前为止,我国还没有统一的金融消费权益投诉和举报电话,没有紧急的统一救急保护渠道,这跟其他领域相比,是滞后和薄弱的。

方颂建议,科技金融行业应实施牌照制+白名单的准入机制。白名单能清楚告诉普通投资者或贷款者,哪些机构是规范可以去借款,哪些是不合法不能去碰。“专项整治三年取得了很大的成绩,但白名单始终没有出来,这就留了灰色地带给不法分子浑水摸鱼的机会,而老百姓的识别能力有限,难以区分好坏。我们建议加快互金专项整治的进度,尽快发布白名单。”

应建立体系化的监管制度

当前,互联网金融监管将更加趋严的信号已被连续释放出。2017年,国务院金融稳定发展委员会成立,互联网金融成为委员会的关注重点。近期,央行副行长陈雨露表示,互联网金融机构未来将纳入征信系统。

目前我国的征信体系是“政府+市场”双轮驱动的发展模式,政府“这只手”主要是央行征信中心负责的国家信用信息基础数据库,同时还有市场驱动的征信服务“这只手”。

目前,央行征信中心已将大型银行、部分中小银行、个别非银行金融机构的金融数据纳入征信系统,但互联网金融机构、小贷公司等金融数据尚未纳入。市场上有125家企业征信机构,97家信用评级机构,这些机构80%以上是民营资本投资兴办的。2017年以来,为满足互联网金融领域的信息共享需求,个人征信的有效供给,央行批准了国家首个市场化的个人征信机构,即百行征信有限公司。经过一年多的筹备,已签约接入了600多家机构的信用信息。

为了减少金融消费者与网贷机构间存在的信息不对称,强化网贷机构信息披露的社会监督机制。中国互联网金融协会发布消息称,将全国互联网金融登记披露服务平台的项目信息查询功能向社会公众开放。登记披露平台提供网贷机构披露信息查询的统一渠道,此项功能开通后,公众可通过登录登记披露平台集中查询网贷会员机构提供的融资项目关键数据(已脱敏),包括借款金额、借款期限、借款用途、年化利率、借款人基本信息、借款人收入及负债情况;金融消费者也可集中查询相关信息,并持续跟踪所投项目等。

尽管做了很多努力,但是互联网金融风险防控依然复杂,部分领域问题依旧突出。杨东说,目前,个人信息的隐私侵犯等都缺乏有效管制,要及时采纳专家意见,进行体系化的监管,“不能是头痛医头、脚痛医脚,盲人摸象式的监管”。下一步,银保会、银行等应进一步开放数据,实现数据的共享、确权、赋能等,使金融创新模式得到有效监管和发展,同时打击金融违法犯罪,保护消费者利益。(李 禾)

-

杭州97家宾馆住宿降价 你想去游玩吗?杭州西湖景区风景。 江杨烨 摄3月19日,杭州市文广旅游局党组副书记阮英表示,为推动旅游市场复兴,当前杭州共有55家A级景...

杭州97家宾馆住宿降价 你想去游玩吗?杭州西湖景区风景。 江杨烨 摄3月19日,杭州市文广旅游局党组副书记阮英表示,为推动旅游市场复兴,当前杭州共有55家A级景... -

如何进一步提升我国景区的旅游消费便利度?游客参观武汉黄鹤楼内展出的黄鹤楼复原形制。 新华社记者 冯国栋摄近日,中国社会科学院财经战略研究院联合美团点评发布了...

如何进一步提升我国景区的旅游消费便利度?游客参观武汉黄鹤楼内展出的黄鹤楼复原形制。 新华社记者 冯国栋摄近日,中国社会科学院财经战略研究院联合美团点评发布了... -

2020年房地产工作怎么干?住建部:不用房产刺激经济12月23日,全国住房和城乡建设工作会议在北京召开。住建部表示,2020年要着力稳地价稳房价稳预期,不把房地产作为短期刺激经...

2020年房地产工作怎么干?住建部:不用房产刺激经济12月23日,全国住房和城乡建设工作会议在北京召开。住建部表示,2020年要着力稳地价稳房价稳预期,不把房地产作为短期刺激经... -

熊猫幼仔集体亮相 “成浪”体重已达5040克记者24日从成都大熊猫繁育研究基地获悉,成都大熊猫繁育研究基地于今日为2019年出生的7只新生大熊猫举行集体亮相活动。在活动...

熊猫幼仔集体亮相 “成浪”体重已达5040克记者24日从成都大熊猫繁育研究基地获悉,成都大熊猫繁育研究基地于今日为2019年出生的7只新生大熊猫举行集体亮相活动。在活动... -

孤独年轻人撑起的“类母婴”市场你没有爱了,你需要陪伴,养条狗啊!这句马薇薇在《奇葩说》中的金句,如今真的成了很多年轻人的生活现状。宠物经济是年轻人的...

孤独年轻人撑起的“类母婴”市场你没有爱了,你需要陪伴,养条狗啊!这句马薇薇在《奇葩说》中的金句,如今真的成了很多年轻人的生活现状。宠物经济是年轻人的...

-

杭州97家宾馆住宿降价 你想去游玩吗?

2020-03-20 08:43:37

-

如何进一步提升我国景区的旅游消费便利度?

2019-12-31 13:57:05

-

2020年房地产工作怎么干?住建部:不用房产刺激经济

2019-12-24 10:12:48

-

熊猫幼仔集体亮相 “成浪”体重已达5040克

2019-12-17 09:53:02

-

孤独年轻人撑起的“类母婴”市场

2019-12-11 08:37:40